亿!逆回购规模创年内次高,临时正逆回购何时现身?

在上周持续地量操作后,本周,央行逆回购操作开始加量。

7月16日,央行公告以1.8%的中标利率开展6760亿元逆回购操作,为今年单日操作的第二大规模。叠加15日操作的1290亿元,央行两天共向市场净投放8010亿元,大手笔操作引发关注。

为何实施大规模逆回购?

16日,央行以利率招标方式开展了6760亿元逆回购操作,当日有20亿元7天期逆回购到期,实现净投放6740亿元。

前一日(7月15日),央行进行了1290亿元逆回购操作,净投放资金1270亿元。

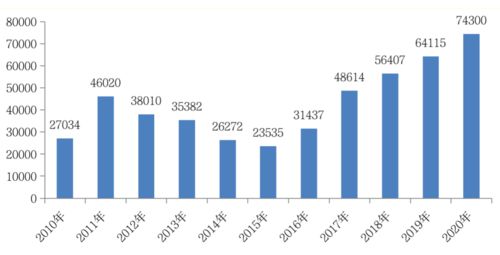

两日内,央行共向市场净投放8010亿元,大手笔操作引发关注。值得注意的是,16日开展的6760亿元是今年单日操作第二大规模,1月16日,央行开展了7600亿元逆回购操作,为今年以来单日操作规模之最。

招联首席研究员董希淼对第一财经表示,7月为缴税大月,短期内资金面可能趋紧。央行通过开展逆回购操作,向市场注入短期流动性,维护银行体系流动性合理充裕,更好对冲税期等因素对流动性的影响,促进金融市场平稳运行。

市场分析认为,央行出手投放巨额流动性,是为了应对短期流动性趋紧。7月是财政收入“大月”,纳税截止日为7月15日。东方金诚首席宏观分析师王青表示,税期走款会造成流动性阶段性收紧。“15日,隔夜利率上行幅度偏大,16日继续处于高位。这是继15日之后,央行再度实施较大规模逆回购的直接原因。”

7月16日早间,银行间市场流动性趋紧。DR001利率一度上行至1.95%,DR007利率最高上行至2.0%。截至收盘,DR001加权平均利率为1.9108%,与前一日相比上行11.68个基点,DR007加权平均利率为1.8998%,与前一日相比上行6.64个基点,高于政策利率水平。

截至收盘,上海银行间同业拆放利率(Shibor)隔夜上行11.4个基点,报1.8940%;7天Shibor上行7.3个基点,报1.8940%;14天期上行10.8个基点,报1.948%;上交所1天期国债逆回购利率(GC001)上升至1.9%。

华西证券宏观联席首席分析师肖金川认为,本周面临税期,资金面或有波动,但当前资金面稳定,波动或小于往年同期。

长端利率当日呈现震荡格局。国债期货开盘多数上涨,30年期主力合约涨0.05%,10年期主力合约涨0.03%,5年期主力合约涨0.01%,2年期主力合约基本持平。临近午盘,国债期货全线转跌。

截至收盘,国债期货又集体上涨,30年期主力合约涨0.02%,10年期主力合约涨0.04%,亿!逆回购规模创年内次高,临时正逆回购何时现身?5年期主力合约涨0.03%,2年期主力合约涨0.01%。

临时正逆回购何时现身?

在15日MLF(中期借贷便利)缩量续作后,16日央行宽幅操作逆回购,也让不少市场人士感到“迷惑”。

第一财经记者采访获悉,结合7月15日央行缩量续作MLF的操作,16日逆回购巨额投放是为了提升逆回购工具作为主要流动性投放工具的地位,并逐步淡化MLF操作对流动性市场的影响。

央行行长潘功胜不久前在陆家嘴论坛上首次提出,央行将明确以短期操作利率作为主要政策利率,这意味着未来我国货币政策调控框架将发生重要转型。

一位权威市场专家表示,我国有短端的政策利率即公开市场操作利率,这方面和国际上是相似的,发达经济体央行主要是盯短端利率;同时我国还有中端政策利率的说法,主要是和当时利率传导机制不够完善有关。随着利率市场化水平不断提高和利率传导机制逐步健全,存在两个政策利率已经没有太大必要,央行应该主要控制短端利率。通常,央行调整短端操作利率后,市场会在这基础上自发加点形成中长端利率。

逆回购是央行自1998年开始建立的公开市场业务一级交易商制度,是指中国人民银行向一级交易商购买有价证券,并约定在未来特定日期,将有价证券卖给一级交易商的交易行为,逆回购为央行向市场上投放流动性的操作,正回购则为央行从市场收回流动性的操作。

近期,央行还公告推出临时正回购或临时逆回购操作。在市场流动性饱和时,通过临时正回购操作回收商业银行过多的流动性,维护市场资金供求平衡;在下午4点至4点半,资金集中清算可能发生流动性紧张时,通过临时逆回购操作可满足商业银行流动性需求,保持支付清算通畅,确保流动性安全。

董希淼表示,如果资金面发生较大波动,人民银行还可能开展临时逆回购或正回购操作,更及时、精准、快速地调节市场流动性。

王青也称,近期央行强调要通过适度收窄利率走廊宽度等方式,稳定短期市场利率运行,给市场传递更加清晰的利率调控目标信号,让市场心里更托底。这意味着,无论何种原因引发资金利率波幅扩大,央行都会通过加大公开市场操作规模、强化预期引导等方式,更为有效地控制资金利率波动区间。“若后期资金利率还有波幅加大势头,甚至不排除央行启用刚刚设立的临时隔夜正逆回购政策工具的可能。”王青判断。

(本文来自第一财经)

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。

评论